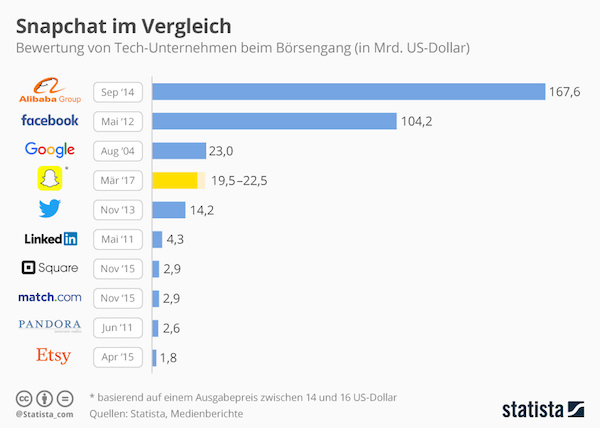

Der Snapchat Börsengang steht bevor. Ab Donnerstag wird Snap, das Unternehmen hinter Snapchat, an der New Yorker Börse NYSE gehandelt. Geplant ist der größte Börsengang seit Alibaba im September 2014. Im Vergleich mit dem chinesischen Versandriesen oder Hauptkonkurrent Facebook sieht es hingegen mau aus.

Ende 2013 wollte Mark Zuckerberg Snapchat kaufen. Drei Milliarden US-Dollar wollte er sich das von Evan Spiegel gegründete Unternehmen kosten lassen – zu einer Zeit, in der er ohnehin im Kaufrausch schien und über 20 Milliarden US-Dollar für Instagram und für WhatsApp auf den Tisch gelegt hat.

Spiegel lehnte ab. Eine Entscheidung, über die sich aus unternehmerischer Sicht sicher streiten lässt, immerhin aber war es eine selbstbewusste. Seitdem scheint sich Zuckerberg ausgiebig damit zu beschäftigen, Snapchat den Rang abzulaufen.

Instagram Stories, quasi eine 1:1-Kopie, WhatsApp Status, allerlei Spielereien im Facebook Messenger und bald wohl auch ein Stories-Feature in Facebook selber – sowas nennt man dann wohl Frontalangriff.

Kein Konter auf Facebook-Seitenhiebe

Nun steht der Börsengang von Snapchat bevor. Morgen soll es an der NYSE so weit sein. Nachdem die Erwartungen von 25 Milliarden US-Dollar die letzten Tage über eher etwas vorsichtiger wurden, geht man nun von einer Bewertung um die 22 Mrd. US–Dollar aus, was zwischen 14 und 16 US-Dollar pro Aktie bedeuten würde. Wegen der großen Nachfrage könnte Spiegel aber auch 18 US-Dollar aufrufen – dann käme er an die 25 Mrd. US-Dollar ran.

// Update: Snap hat 17 US-Dollar pro Anteil aufgerufen und kommt damit beim Börsengang auf eine 24-Mrd.-Dollar-Bewertung. Damit liegt Snap noch vor Google im August 2004 (allerdings auch zu einer anderen Zeit). //

Unabhängig von den Summen steht der Börsengang unter keinem guten Stern. Den vielen Seitenhieben von Facebook hat Snap, das Unternehmen hinter Snapchat, nicht sonderlich viel entgegenen können – außer natürlich die Spectacles-Brillen, an denen das Interesse nach anfänglichem Hype auch wieder abflacht.

Snapchat Börsengang: Mehr Verlust als Umsatz

Zudem gewinnt Snapchat nur noch langsamer neue Nutzer hinzu und macht mehr Verlust als Umsatz (-515 Mio. US-Dollar Verlust gegen 405 Mio. US-Dollar Umsatz im Jahr 2016).

Trotzdem: Der mediale Rummel und die Tatsache, dass wieder eine große IT-Marke an die Börse geht, dürften für genügend Interesse sorgen. Das war bei Twitter im November 2013 allerdings auch so – wohin das geführt hat, wissen wir ja.

Facebook hat bei seinem Börsengang im Mai 2012 übrigens eine Bewertung von über 104 Mrd. US-Dollar erreicht, größer ist nur Alibaba an die Börse gesprungen – mit über 167 Mrd. US-Dollar.

Auch interessant: Interview mit Affiliate-Spammern auf Snapchat: „Du glaubst gar nicht, wie blöd die sind“