Die Kosten für einen Steuerberater können schnell ein Dorn im Auge eines Unternehmers werden. Dabei sind gute Steuerberater ihr Geld definitiv wert. Sie sorgen für eine ordnungsgemäße Buchführung und sparen mit unterschiedlichen steuerlichen Gestaltungsmöglichkeiten bares Geld.

Viele wissen allerdings nicht, dass ein Steuerberater selbst keine, bzw. nur ungern, die laufende Buchhaltung erledigt. Die kostenintensive Expertise eines Steuerberaters sollte für Beratung und nicht für das Zusammensuchen und Abtippen von Belegen genutzt werden. Wenn Sie zum Beispiel die laufende Buchhaltung selbst erledigen, spart Ihr Steuerberater Zeit und Nerven – und Sie dadurch Geld.

Vom Schuhkarton zur eigenen Buchhaltung mit System

Die Schuhkarton-Buchhaltung ist der Inbegriff der antiquierten Buchhaltung: Über eine Buchhaltungsperiode (z.B. monatsweise, quartalsweise oder jährlich) hinweg, sammelt der Unternehmer alle relevanten Belege in einem Schuhkarton oder einem Leitz-Ordner – wie modern – und übergibt diese an einen Steuerberater. Der Steuerberater, bzw. einer seiner Buchhalter, nimmt alle Belege, sortiert und verbucht diese. Dabei ist egal, ob der Beleg vorher eine PDF oder ein Papierdokument war.

Im Reich der Steuerberater herrscht das Standardformat PAPIER, welches mit dem handelsüblichen Konvertierungssystem DRUCKER aus allen gängigen digitalen Formaten erzeugt werden kann.

Bestandsaufnahme: Was macht mein Steuerberater eigentlich?

Zunächst sollte man erfassen, was der Steuerberater für das Unternehmen macht. Typische Leistungen sind die Buchung von Belegen, die Erstellung von Umsatzsteuervoranmeldungen, die Lohnbuchhaltung, der Jahresabschluss oder die Beratung in steuerlichen Einzelfragen.

Sobald man sich selbst einen Überblick über die Aufgaben des Steuerberaters gemacht hat, lohnt es sich gemeinsam mit dem eigenen Steuerberater die jeweiligen Gebühren zu analysieren. Man sollte sich vom Steuerberater erklären lassen, wie die einzelnen Rechnungspositionen entstehen und welche Arbeit sich dahinter verbirgt. Ebenfalls lohnt es sich den Steuerberater um eine Vergleichsrechnung zu bitten, die aufzeigt, ob man mit einer Pauschalvereinbarung günstiger liegt als mit Einzelabrechnungen.

Welche Aufgaben kann ich selbst erledigen?

Bevor man sich selbst übernimmt, sollte man einen persönlichen Selbstcheck durchführen:

- Möchte ich die Buchhaltung selbst erledigen?

Für viele ist das kaufmännische Arbeiten ein Graus. Man sollte sich im Klaren sein, dass es ein wenig Disziplin benötigt, Belege sauber zu ordnen und die Fristen vom Finanzamt einzuhalten. - Bin ich auf dem Wissensstand wie Buchführung in den Grundzügen funktioniert?

Man muss keine Buchhaltungskonten kennen oder eine Bilanz analysieren. Jedoch sollte man wissen, wie eine Einnahmenüberschussrechnung oder eine Umsatzsteuervoranmeldung zustande kommt. - Habe ich eine passende Software die meine Bedürfnisse abdeckt?

Eine Software für die Erfassung von Belegen und auch das Schreiben von Rechnungen erleichtert die laufende Buchführung ungemein, da man sonst im digitalen Zettelchaos endet. - Ist diese Software passend für meinen Steuerberater (DATEV-Schnittstelle)?

Möchte man, bzw. die Meisten müssen, weiterhin mit einem Steuerberater zusammenarbeiten, dann müssen alle selbst erfassten Daten auch irgendwie an den Steuerberater weitergegeben werden. Eine DATEV-Schnittstelle ermöglicht das.

Die Buchhaltung und insbesondere das Buchen von Belegen ist nicht schwer und wer eine passende Software zur Hand hat, reduziert seinen Aufwand auf das Nötigste. Sind die Daten dann einmal in einer Software eingepflegt, erstellt man Auswertungen, wie zum Beispiel die Einnahmenüberschussrechnung (Gewinn- und Verlustrechnung bei doppelter Buchführung) oder die regelmäßig Berichterstattung der Umsatzsteuer (Umsatzsteuervoranmeldung), mit nur wenigen Klicks.

Erfassung von laufenden Einnahmen und Ausgaben

Das Buchen der laufenden Buchführung erfolgt auf Basis der eingehenden und ausgehenden Belegen. Der klassische Buchhalter verwendet hierfür so genannte Buchhaltungskonten, welche sich für jemanden, der noch nie etwas mit Buchhaltung zu tun hatte, verwirrend anhören könnten. Durch den Einsatz einer einfachen Buchhaltungssoftware kann die Verwendung der Konten umgangen werden.

Verbuchen von Rechnungen und sonstigen ausgehenden Belegen

Bei der laufenden Buchführung wird zwischen eingehenden und ausgehenden Belegen unterschieden. Ausgehende Belege sind zum Beispiel:

- Rechnungen

- Stornorechnungen

- Gutschriften

Alle diese Belege sind Einnahmen, bzw. verringern die Einnahmen eines Unternehmens. Ebenfalls beinhalten diese Belege in der Regel Umsatzsteuer, welche sich auf die Umsatzsteuerzahllast an das Finanzamt auswirkt. Bei der Verbuchung dieser Belege ist zu beachten, welche Umsatzsteuerregelung jeweils verwendet wurde. Neben der klassischen Ausweisung der Umsatzsteuer (19% Umsatzsteuer werden dazugerechnet), gibt es für die Rechnungsstellung an Kunden außerhalb Deutschlands folgende gängige Konstellationen:

- Eine „sonstige Leistung“ wurde für ein Unternehmen außerhalb von Deutschland erbracht (Reverse-Charge).

- Eine Innergemeinschaftliche Lieferung in ein EU-Land außerhalb von Deutschland wurde getätigt (Warenlieferung).

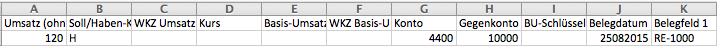

In Abhängigkeit der Umsatzsteuerregelung verwendet der Buchhalter unterschiedliche Erfolgskonten, sodass er dadurch einen besseren Überblick hat und auch die Umsatzsteuerbuchungen automatisch erfolgen. In einem Rechnungsprogramm wie sevDesk, muss man sich selbst nicht um das Verbuchen von Ausgangsbelegen kümmern. Der passende Buchungssatz für einen Ausgangsbeleg wird auf Basis der gewählten Umsatzsteuerregelung beim Erstellen der Rechnung einfach im Hintergrund erstellt. Folgender DATEV-Buchungssatz (SKR-3) wird beim Schreiben einer Rechnung an einen Kunden in sevDesk erstellt.

Verbuchen von Ausgaben und sonstigen Eingangsbelegen

Bei den Ausgaben (Eingangsbelegen) ist es ähnlich. Bei einer einfachen Buchhaltungssoftware, wie sevDesk werden die Belege einfach mit wenigen Feldern kategorisiert. Dadurch kann ein kompletter Buchungssatz im Hintergrund erstellt werden. Entscheidend ist hierbei vor allem die Kategorie der Ausgabe. Dadurch kann die Buchhaltungssoftware entscheiden, welches Ausgabenkonto verwendet werden soll. Eine Benzinrechnung wird zum Beispiel anders Verbucht, als ein normaler Wareneinkauf. Durch das Anhängen eines Beleges in digitaler Form erfüllt man so auch die Aufbewahrungspflicht der Belege, wozu jeder Unternehmer verpflichtet ist. In der cloudbasierten Buchhaltungssoftware sevDesk werden diese Belege dauerhaft sicher archiviert und gespeichert.

Umsatzsteuervoranmeldung

Zur Umsatzsteuervoranmeldung ist jeder Unternehmer verpflichtet, der Umsatzsteuer auf seinen Belegen ausweist (In der Regel jeder außer Kleinunternehmer). Die Umsatzsteuervoranmeldung ist eine unterjährige Voranmeldung zur Umsatzsteuerzahllast für einen Zeitraum. Der Zeitraum wird hierbei vom Finanzamt definiert (z.B. monatlich oder quartalsweise). Diese Voranmeldung muss nach Ablauf eines Zeitraums zum 10. Tag des darauffolgenden Monats für den zurückliegenden Zeitraum abgegeben werden. Ebenfalls ist man dazu verpflichtet bis zu diesem Zeitraum auch die daraus resultierende Vorauszahlung zu tätigen.

Zur Umsatzsteuervoranmeldung ist jeder Unternehmer verpflichtet, der Umsatzsteuer auf seinen Belegen ausweist (In der Regel jeder außer Kleinunternehmer). Die Umsatzsteuervoranmeldung ist eine unterjährige Voranmeldung zur Umsatzsteuerzahllast für einen Zeitraum. Der Zeitraum wird hierbei vom Finanzamt definiert (z.B. monatlich oder quartalsweise). Diese Voranmeldung muss nach Ablauf eines Zeitraums zum 10. Tag des darauffolgenden Monats für den zurückliegenden Zeitraum abgegeben werden. Ebenfalls ist man dazu verpflichtet bis zu diesem Zeitraum auch die daraus resultierende Vorauszahlung zu tätigen.

Die Berechnung der nötigen Daten für eine Umsatzsteuervoranmeldung erledigt eine Buchhaltungssoftware auf Basis der verbuchten Belege mit wenigen Klicks. Manuell sollte das wirklich keiner mehr machen. Sind die Daten erst einmal ersichtlich, ist das Abgeben der Voranmeldung beim Finanzamt ein Kinderspiel. Mit der Elster-Software, die das Finanzamt kostenlos zur Verfügung stellt, kann die Umsatzsteuervoranmeldung problemlos allein bewältigt werden.

Übergabe der Belege an den Steuerberater

Wer bisher alle Belege direkt an den Steuerberater weitergeleitet hat, braucht das nun nicht mehr tun. Die Belege sind bereits in sevDesk verbucht und können nun im Format eines DATEV-Exports direkt an den Steuerberater weitergeleitet werden. Dieser freut sich, da der DATEV-Export ein Standard-Format ist, welches jeder Steuerberater kennt und weiß wie er damit umzugehen hat. In den meisten Fällen ist es für ihn irrelevant, welcher Beleg sich hinter einem Buchungssatz verbirgt. Die einzelnen Buchhungssätze in dem DATEV-Export genügen und können von der Steuerberatersoftware DATEV einfach weiterverarbeitet werden.

Es kann natürlich vorkommen, dass der Steuerberater trotzdem einige Belege sichten möchte, da hilft es wenn man eine Online Buchhaltungssoftware wie sevDesk verwendet, da sich der Steuerberater mit einem eigenen Zugang einfach selbst in die Software einloggen und jeden Beleg nachverfolgen kann.

Hat der Steuerberater einmal die Buchungen in seinem DATEV, können weitere Auswertungen, Abschlussbuchungen und auch ein Jahresabschluss schnell erstellt werden. Der Aufwand für den Steuerberater reduziert sich auf das Kontrollieren und Abschließen eines Geschäftsjahres.

Fazit: Wer eine einfache Online-Buchhaltungssofware wie sevDesk für die Erfassung von Belegen und das Erstellen von Rechnungen einsetzt, kann die Kosten beim Steuerberater deutlich reduzieren und auch die Zusammenarbeit für beide Parteien angenehmer gestalten. Der Steuerberater kann sich ganz auf die steuerliche Beratung und das anschließende „Feintuning“ des Jahresabschlusses konzentrieren.

Über den Autor: Fabian Silberer ist Gründer und kaufmännischer Geschäftsführer von sevDesk und der SEVENIT GmbH.